无论是新办企业,还是老企业扩大规模,经常会遇到选择增值税纳税人身份的问题。选择不好,对税负有较大影响。增值税有两类纳税人,一类是一般纳税人,另一类是小规模纳税人。前者要达到销售额符合标准或会计核算健全这两个条件,后者无需受此限制。那么今天就来讲讲:作为增值税的纳税人,是当一般纳税人好呢?还是做小规模纳税人好呢?

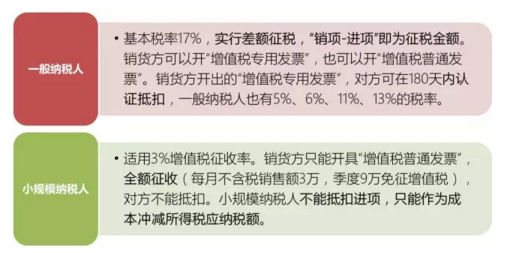

1、首先我们来看看两者的区别

从区别可以看出,除了在税率上有所不同外,“征收形式”和“发票抵扣”是两种纳税身份的主要不同,也是我们下面对如何选择纳税身份将要进行讨论的重点。

2、从纳税金额来看

如何选择纳税身份,我们首先想到的就是:钱

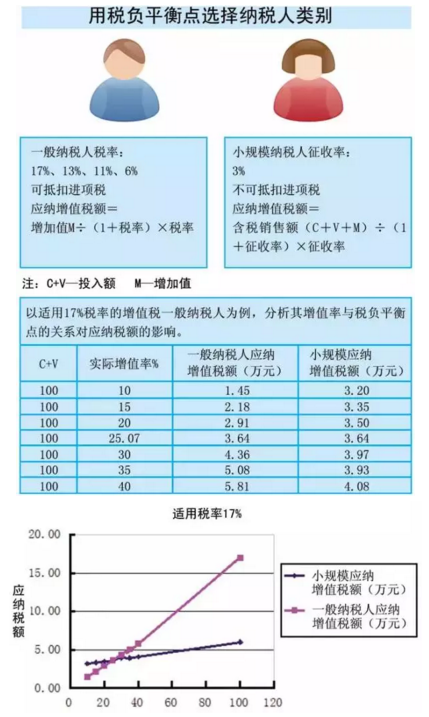

这里就要给大家讲一个概念——税负平衡点

所以,当纳税人的增值率达到平衡点时,一般纳税人计算的应纳增值税额等于按小规模纳税人计算的应纳增值税额;当纳税人增值率大于平衡点时,按一般纳税人计算的应纳增值税额大于按小规模纳税人计算的应纳增值税额;当纳税人增值率小于平衡点时,按一般纳税人计算的应纳增值税额小于按小规模纳税人计算的应纳增值税额。

3、从经营来看

你的客户

一般大公司客户都为一般纳税人,需要用抵扣的方式控制税收成本,所有都要求供应商必须有一般纳税人资质,以便他们公司抵扣进项税,也就是说如果你的客户要增值税专用发票,那你就需要认定一般纳税人。

你的供应商

一般纳税人,可以抵扣进项税额,只要购入的原材料及固定资产取得了合法的票据,就可以抵扣进项。所以是否选择成为一般纳税人,还要看你的上游能不能取得进项发票即增值税专用发票,如果不能取得,当一般纳税人就会比较吃亏了。

你的企业所得税

不管何种企业,每年都要进行所得税汇算清缴,如果没有取得合法的票据,成本就无法列支,只有销售收入没有销售成本,利润就会很高,按利润25%上交所得税企业吃不消!所以小规模纳税人企业,在考虑取得票的支出增加时,比较的对象不但要考虑增值税的税率差,还要考虑企业所得税的税率25%。

温馨提示

公司刚刚成立,需根据自身实际情况合理选择纳税身份。通过上面的介绍大家已经知道,对于公司适合什么样的纳税人身份需要一个综合的判断,同时也是一个动态平衡的过程,需要专业的计算和合规。所以在创业初期,如果在缺乏专业会计团队,建议可以向专业机构进行咨询,帮助决策。这里要注意的是,除国家税务总局另有规定,纳税人一经认定为一般纳税人后,不得转为小规模纳税人。

在线问顾问

在线问顾问