自2019年1月1日起,《个人所得税专项附加扣除暂行办法》施行。

对于具体扣除如何操作实施以及暂行方法实施后个人到底可以少交多少税,个人如何选择加计扣除对象才能实现家庭利益最大化等问题都是公众关心的热点问题,那么接下来就让我们针对以上问题一一作答。

本次个税改革采取“一次修法、两步实施”的方式,第一阶段在2018年10月1日起执行减除费用调高、税率表调整两项规定。

据统计,个人综合所得起征点提高至5000元,超额累进税率中的低档税率范围扩大两项调整实施首月,全国个人所得税减税316亿元,有6000多万税改前的纳税人不再缴纳工资薪金所得个人所得税。

第二阶段即自2019年1月1日起,将全面实行综合申报、专项附加扣除、预扣预缴、汇算清缴制度等新税法全部内容。

本次个税改革亮点如下:

1、对工资薪金、劳务报酬、稿酬以及特许权使用费4项收入,按年计税,预扣预缴并按月办理扣缴申报;

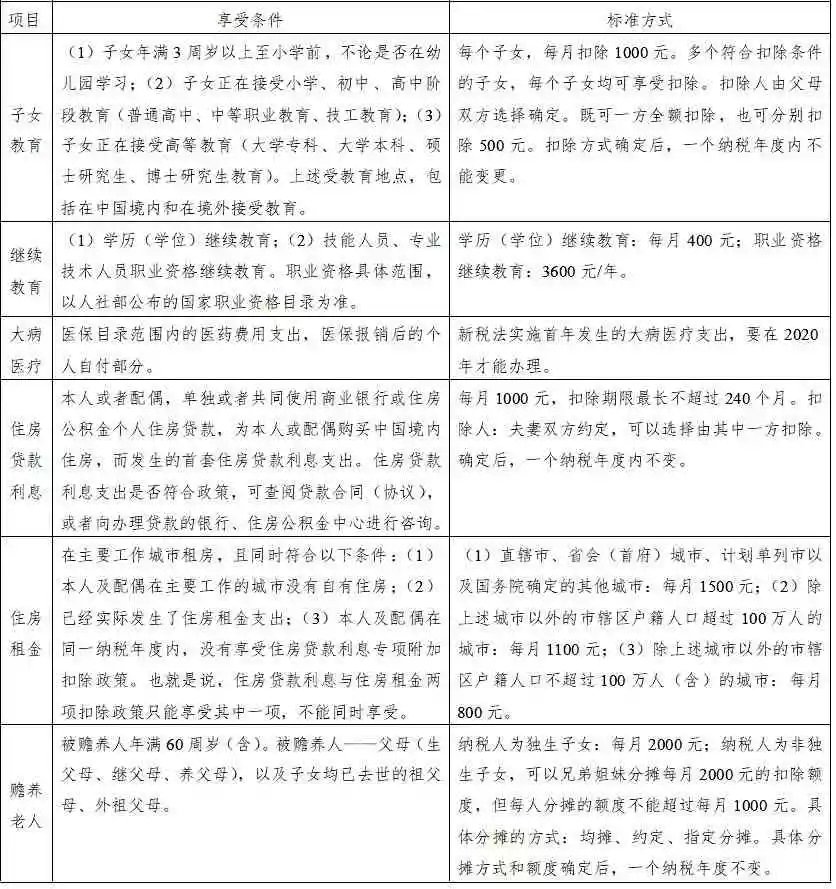

2、新设了子女教育、继续教育、大病医疗、住房贷款利息、住房租金、赡养老人六项专项附加扣除。

一、明确六项专项附加扣除的政策条件和标准

暂行办法在表述上进一步明晰了子女教育、继续教育、大病医疗、住房贷款利息、住房租金、赡养老人六项专项附加扣除条件和标准。具体情况如下表:

二、确定居民和非居民纳税人扣缴方法

居民个人预扣预缴方法

扣缴义务人向居民个人支付工资、薪金所得,劳务报酬所得,稿酬所得,特许权使用费所得时,按以下方法预扣预缴个人所得税,并向主管税务机关报送《个人所得税扣缴申报表》。

年度预扣预缴税额与年度应纳税额不一致的,由居民个人于次年3月1日至6月30日向主管税务机关办理综合所得年度汇算清缴,税款多退少补。

非居民个人扣缴方法

扣缴义务人向非居民个人支付工资、薪金所得,劳务报酬所得,稿酬所得和特许权使用费所得时,应当按以下方法按月或者按次代扣代缴个人所得税:

非居民个人的工资、薪金所得,以每月收入额减除费用五千元后的余额为应纳税所得额;劳务报酬所得、稿酬所得、特许权使用费所得,以每次收入额为应纳税所得额,适用按月换算后的非居民个人月度税率表计算应纳税额。

其中,劳务报酬所得、稿酬所得、特许权使用费所得以收入减除百分之二十的费用后的余额为收入额。稿酬所得的收入额减按百分之七十计算。

三、实践家庭收益最大化的策略选择

个人工资、薪金预缴计算方法

本期应预扣预缴税额=(累计预扣预缴应纳税所得额×预扣率-速算扣除数)-累计减免税额-累计已预扣预缴税额

累计预扣预缴应纳税所得额=累计收入-累计免税收入-累计减除费用-累计专项扣除-累计专项附加扣除-累计依法确定的其他扣除

其中:累计减除费用,按照5000元/月乘以纳税人当年截至本月在本单位的任职受雇月份数计算。

具体情景案例解读

夫妻双方A和B均有工作,A和B均为独生子女,且A和B父母都已过60岁,两人婚后有一个儿子正在上学,他们通过努力已在当地购买首套房,每月需还贷款。

情景一:中低收入

A应税工资17000元,B应税工资8000元,每月可加计扣除项目金额:子女教育1000元、赡养老人2000元、住房贷款利息1000元、学历教育(A)400元、继续教育(B)300元、大病医疗3000元(上限5000元)。考虑到工资、薪金较低的B本身赡养父母和继续教育项目抵扣已经使其自身月应纳税所得额为0,基于理性假设,可分摊专项附加扣除由工资、薪金高的A个人全部扣除为唯一最优选择。(注:假设中低等收入家庭夫妻双方需要进行学历教育和继续教育。)

情景二:中等收入

A应税工资40000元,B应税工资30000元,每月可加计扣除项目金额:子女教育1000元、赡养老人2000元、住房贷款利息1000元、大病医疗3000元(上限5000元)。可分摊专项附加扣除分别按照由A、B个人全部扣除和两人均摊扣除三种方法计算。(注:假设中等收入家庭夫妻双方不需要进行学历教育和继续教育。)

情景三:中高收入

A应税工资85000元,B应税工资60000元,每月可加计扣除项目金额:子女教育1000元、赡养老人2000元、住房贷款利息1000元、大病医疗3000元(上限5000元)。可分摊专项附加扣除分别按照由A、B个人全部扣除和两人均摊扣除三种方法计算。(注:假设中高等收入家庭夫妻双方不需要进行学历教育和继续教育。)

家庭收益最大化

通过上述计算,我们可以发现,个税改革后(起征点提高、加计扣除)减税力度明显。此次,个税改革之后个税缴纳方法的选择更加灵活,这就导致不同抵扣方法的选择所带来的减税力度会有所差别,因此个税改革红利释放背景下家庭收益最大化决策选择至关重要。接下来我们就通过具体数据分析一下家庭收益最大化的决策选择问题。

情景一:中低收入家庭

个税改革前:中低收入家庭夫妻双方A和B每月共缴纳个人所得税2260.5元;

个税改革后:夫妻双方每个月个人所得税缴纳总额共计97元,减税幅度95.7%。

最优决策:对于中低收入家庭来说,三种算法中,最优选择唯一,一般来说选择由工资最高的一方全额扣除子女教育、住房贷款利息、大病医疗等项目可以使家庭收益最大化。

情景二:中等收入家庭

个税改革前:中高收入家庭夫妻双方A和B每月共缴纳个人所得税12165元;

个税改革后:1.由夫妻中收入较低B加计扣除项目,则夫妻双方每个月个人所得税缴纳总额共计6340元,减税幅度47.9%;

2、由夫妻中收入较高A加计扣除项目,则夫妻双方每个月个人所得税缴纳总额共计5260元,减税幅度58.3%;

3、由夫妻均摊加计扣除项目,则夫妻双方每个月个人所得税缴纳总额共计6215元,减税幅度48.9%;

最优决策:对于中等收入家庭来说,决策收益排序:由夫妻中收入较高A加计扣除项目>由夫妻均摊附加扣除项目>由夫妻中收入较低B加计扣除项目,其中由夫妻双方均摊附加扣除与由夫妻收入较低者加计扣除两种发法带来的免税力度差别不大,使家庭收益最大化的最优选择是由工资最高的一方全额扣除。

情景三:中高收入家庭

个税改革前:中高收入家庭夫妻双方A和B每月共缴纳个人所得税32917.5元;

个税改革后:

1、由夫妻中收入较低B加计扣除项目,则夫妻双方每个月个人所得税缴纳总额共计25832.5元,减税幅度21.5%;

2、由夫妻中收入较高A加计扣除项目,则夫妻双方每个月个人所得税缴纳总额共计25582.5元,减税幅度22.3%;

3、由夫妻均摊附加扣除项目,则夫妻双方每个月个人所得税缴纳总额共计25707.5元,减税幅度21.9%;

最优决策:对于中高收入家庭来说,决策收益排序:由夫妻中收入较高A加计扣除项目>由夫妻均摊附加扣除项目>由夫妻中收入较低B加计扣除项目,但总的来说,三种方法减税力度差别不大。

此次税改对于低收入群体基本上实现免税,对于中低收入家庭来说减税幅度达到95.7%,中等收入家庭减税幅度58.3%,中高收入家庭减税幅度22.3%,可以进一步促进收入分配公平。个税加计扣除方法的灵活选择对于中低收入和中等收入家庭影响较大,对于中高等收入家庭来说,影响相对较小。总的来说,选择由夫妻中收入较高一方进行全额加计扣除是家庭收益最大化的最优策略。

在线问顾问

在线问顾问