今年的个体工商户、个人独资企业和合伙企业投资者的个人所得税汇算清缴工作已经开始啦!但我们知道,2023年第四季度个人所得税执行的是新税法过渡期政策,与前三季度的计算方法不同。因此,全年应纳税额需要分段计算哦。

那么,具体如何分别计算,申报表又如何填写呢?就让贴心的申税小微来告诉您吧!

一、税法怎么说?

根据《关于2023年第四季度个人所得税减除费用和税率适用问题的通知》(财税〔2018〕98号):

对个体工商户业主、个人独资企业和合伙企业自然人投资者、企事业单位承包承租经营者2023年第四季度取得的生产经营所得,减除费用按照5000元/月执行,前三季度减除费用按照3500元/月执行。

对个体工商户业主、个人独资企业和合伙企业自然人投资者、企事业单位承包承租经营者2023年取得的生产经营所得,用全年应纳税所得额分别计算应纳前三季度税额和应纳第四季度税额,其中应纳前三季度税额按照税法修改前规定的税率和前三季度实际经营月份的权重计算,应纳第四季度税额按照税法修改后规定的税率和第四季度实际经营月份的权重计算。

二、税额怎么算?

(左边为税法修改前规定的税率表,右边为税法修改后规定的税率表)

汇缴应补退税额=全年应纳税额-累计已缴税额

全年应纳税额=应纳前三季度税额+应纳第四季度税额

应纳前三季度税额=(全年应纳税所得额×税法修改前规定的税率-税法修改前规定的速算扣除数)×前三季度实际经营月份数÷全年实际经营月份数

应纳第四季度税额=(全年应纳税所得额×税法修改后规定的税率-税法修改后规定的速算扣除数)×第四季度实际经营月份数÷全年实际经营月份数

三、报表怎么填?

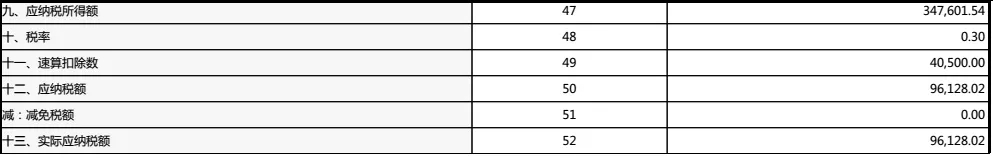

假设小陈2023年度生产经营应纳税所得额347601.54元。

1、按原税率表和月度权重计算前9个月配比税额

应纳税所得额347601.54元,税率35%,速算扣除数14750元

按原税率计算的应纳税额=347601.54*35%-14750=106910.539元

配比计算前9个月税款=按原税率计算的应纳税额*10月1日以前实际经营月份数÷累计实际经营月份=106910.539*9/12=80182.90元

2、按新税率表和月度权重计算后3个月配比税额

应纳税所得额347601.54元,税率30%,速算扣除数40500元

按新税率计算的应纳税额=347601.54*30%-40500=63780.46元

配比计算后3个月税款=按新税率计算的应纳税额*×10月1日以后实际经营月份数÷累计实际经营月份=63780.46*3/12=15945.12元

综上,小陈年度应纳税额=80182.90+15945.12=96128.02元

反应在生产经营所得纳税申报表B表如下图:

在线问顾问

在线问顾问