外国友人小A:最近,我看同事们兴高采烈地注册个税APP,报送专项附加扣除信息,享受新一轮个税减负红利,很羡慕,作为外籍个人,能否享受专项附加扣除呢?

税务小编:符合条件的居民个人,可以按照规定享受6个专项附加扣除,对取得综合所得按年计算缴纳个税。

外国友人小A:那如何看自己是否符合条件呢?外籍个人有哪些税收优惠呢?

税务小编:那就请听小编细细道来~

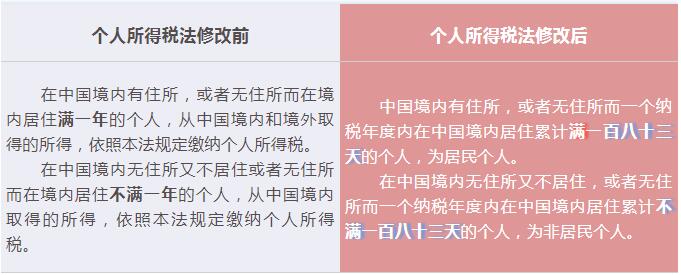

一、新旧个人所得税法对居民及非居民的界定如下:

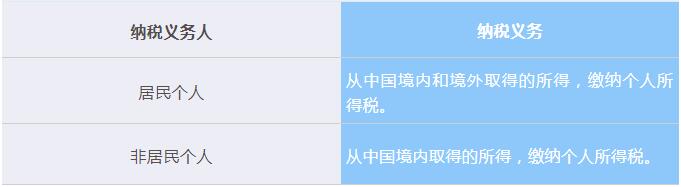

二、居民和非居民纳税义务的区别如下:

三、非居民个人符合条件转变为居民个人后,是否可以在计算个人所得税时扣除专项附加扣除?

根据《个人所得税扣缴申报管理办法(试行)》(国家税务总局公告2018年第61号)第九条规定,非居民个人在一个纳税年度内税款扣缴方法保持不变,达到居民个人条件时,应当告知扣缴义务人基础信息变化情况,年度终了后,按照居民个人有关规定办理汇算清缴。

即:非居民个人符合条件转变为居民后,可以在年度汇算清缴时享受专项附加扣除政策。

四、作为外籍个人,如何注册个税APP并且采集6个专项附加扣除信息呢?

到任一办税服务大厅,经办税人员验证人证一致后,登记个人证件信息并派发注册码。

↓

在APP上选择大厅注册码注册,输入注册码、证件类型、证件号码和姓名等信息。

↓

验证通过后填写账号和手机号码,短信验证通过后完成注册,并可据实填写专项附加扣除信息。

提醒:注册码有效期为7天,遗失可再次申请。

五、外籍个人有哪些个税优惠呢?

为鼓励和扩大对华投资,我国很早就有针对外籍个人的税收优惠政策啦!

根据《财政部国家税务总局关于个人所得税若干政策问题的通知》((1994)财税字第20号)第二条规定:“下列所得,暂免征收个人所得税:

(一)外籍个人以非现金形式或实报实销形式取得的住房补贴、伙食补贴、搬迁费、洗衣费。

(二)外籍个人按合理标准取得的境内、外出差补贴。

(三)外籍个人取得的探亲费、语言训练费、子女教育费等,经当地税务机关审核批准为合理的部分。

……

(八)外籍个人从外商投资企业取得的股息、红利所得。

(九)凡符合下列条件之一的外籍专家取得的工资、薪金所得可免征个人所得税:

1、根据世界银行专项贷款协议由世界银行直接派往我国工作的外国专家;

2、联合国组织直接派往我国工作的专家;

3、为联合国援助项目来华工作的专家;

4、援助国派往我国专为该国无偿援助项目工作的专家;

5、根据两国政府签订文化交流项目来华工作两年以内的文教专家,其工资、薪金所得由该国负担的;

6、根据我国大专院校国际交流项目来华工作两年以内的文教专家,其工资、薪金所得由该国负担的;

7、通过民间科研协定来华工作的专家,其工资、薪金所得由该国政府机构负担的。”

除此以外,根据原个税法(2011年9月起施行),对在中国境内无住所而在中国境内取得工资、薪金所得的纳税义务人,取得工资薪金所得,还允许附加减除费用,也就是每月允许扣除4800元。

新个税法施行后:

新个税法施行后,外籍个人从外商投资企业取得的股息、红利所得暂免征收个人所得税规定继续有效,居民个人和非居民个人取得综合所得减除费用统一为5000元每月,财政部、税务总局还发布了财税〔2018〕164号文,其中第七条明确了关于外籍个人有关津补贴的政策衔接问题:

1、2019年1月1日至2021年12月31日期间,外籍个人符合居民个人条件的,可以选择享受个人所得税专项附加扣除,也可以选择按照《财政部国家税务总局关于个人所得税若干政策问题的通知》(财税〔1994〕20号)、《国家税务总局关于外籍个人取得有关补贴征免个人所得税执行问题的通知》(国税发〔1997〕54号)和《财政部 国家税务总局关于外籍个人取得港澳地区住房等补贴征免个人所得税的通知》(财税〔2004〕29号)规定,享受住房补贴、语言训练费、子女教育费等津补贴免税优惠政策,但不得同时享受。外籍个人一经选择,在一个纳税年度内不得变更。

2、自2022年1月1日起,外籍个人不再享受住房补贴、语言训练费、子女教育费津补贴免税优惠政策,应按规定享受专项附加扣除。

在线问顾问

在线问顾问